Lyft, Pinterest, Uber, Slack, Airbnb… Les investisseurs seront-ils les "pigeons" des "licornes" d'internet ?

La récente entrée en Bourse du groupe de VTC Uber a rappelé que les introductions des valeurs internet n'étaient pas sans risque pour les investisseurs.

Jérôme Caby, auteur de cet article, est professeur des Universités à l'IAE Paris - Sorbonne Business School. La version originale de cet article a été publiée sur le site The Conversation dont franceinfo est partenaire.

Le 18 avril 2019, la société Pinterest, qui édite le célèbre site de partage de photos lancé en 2010 et qui revendique aujourd’hui 250 millions d’utilisateurs, a été introduite en Bourse. Un objectif ambitieux qui a été salué par le marché. Elle a levé environ 1,4 milliard de dollars pour une valorisation totale de 12,7 milliards de dollars. La fourchette indicative de placement avait été fixée à 15-17 dollars, mais le succès de l’opération a permis de placer les titres à 19 dollars. A la clôture de la séance du vendredi 17 mai, les titres s’échangeaient à près de 27 dollars, confirmant la réussite de l’opération.

Cette introduction s’inscrit dans un flux spectaculaire. Uber, le géant de la réservation de VTC en ligne s’est introduit en bourse le 10 mai pour une valorisation moins élevée que prévu à 75,5 milliards de dollars (des montants de 100 à 120 milliards avaient même été un moment évoqués). Son cours a immédiatement chuté, avant de se reprendre progressivement pour revenir légèrement en dessous de son prix d’introduction au 17 mai (41,94 dollars vs. 45 dollars)). Son concurrent Lyft s’est aussi introduit en mars 2019 avec un parcours boursier décevant depuis lors (un recul de plus de 30 % au 17 mai).

D’autres opérations retentissantes comme Airbnb ou Slack sont attendues prochainement. Mais quelles sont les caractéristiques communes à ces licornes, outre leur appartenance au secteur technologique lié à la consommation de services via Internet ?

Des sociétés qui ne gagnent pas (encore) d’argent

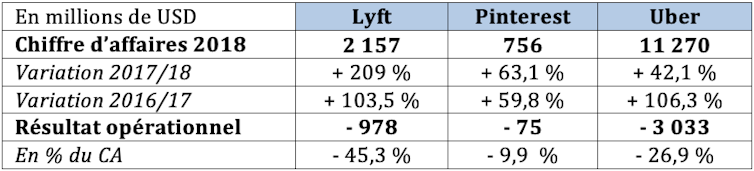

Les trois entreprises ont connu une croissance très soutenue sur les dernières années et un résultat opérationnel négatif. C’est particulièrement le cas pour Lyft dont le résultat d’exploitation négatif pèse près de 50 % de son chiffre d’affaires, ce qui signifie que l’entreprise perd près de 5 euros sur chaque transaction de 10 euros tandis que, dans le même secteur d’activité, Uber ne perd "que" 3 euros. De ce point de vue là, le modèle économique de Pinterest fondé sur la publicité semble aujourd’hui plus mûr, quoique toujours déficitaire.

Des investisseurs qui parient sur l’avenir

Pourquoi des investisseurs acceptent-ils de débourser des sommes très élevées pour investir dans des entreprises déficitaires ? Parce qu’ils achètent le futur de l’entreprise et non son passé, même si celui-ci peut éclairer l’avenir. Ce type d’entreprise met du temps à devenir bénéficiaire et "brûle du cash" en faisant appel régulièrement aux investisseurs. L’introduction en bourse est censée être la dernière étape, une consécration, et les entreprises qui y parviennent ne sont pas légion. D’autres, beaucoup plus nombreuses, ont échoué lors des stades précédents et perdu tout ou partie des fonds investis. Ce sont les exemples des réussites de leurs prédécesseurs qui poussent les investisseurs à prendre le risque, celui-ci s’atténuant au fur et à mesure de la pérennisation du développement de l’entreprise. Conformément à l’équilibre rentabilité – risque cher à la théorie financière moderne, la rentabilité attendue par les investisseurs est également censée diminuer progressivement.

Des prédécesseurs aux parcours différents

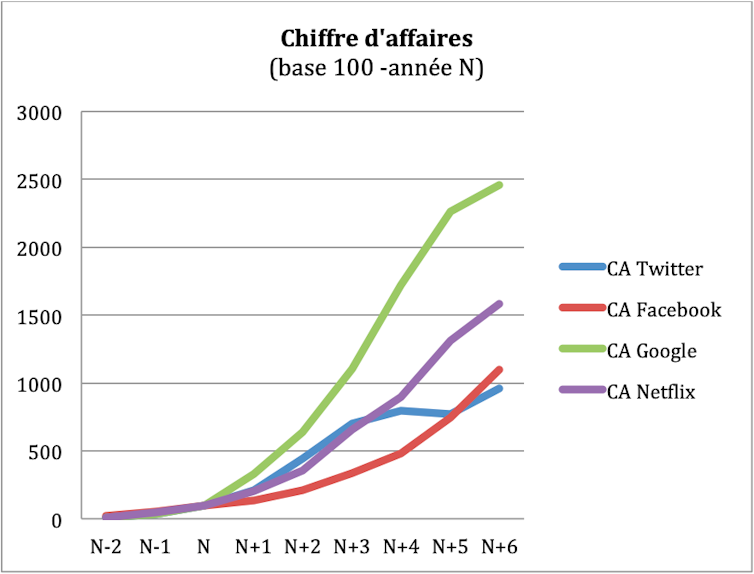

Pour apprécier a posteriori le devenir d’entreprises introduites en bourse dans des domaines similaires à ceux analysés ici, nous nous sommes penchés sur les cas de Facebook (2012), Google (2004), Netflix (2002) et Twitter (2013). Les dates d’introduction étant différentes, nous avons choisi comme date de référence (N), l’année des derniers comptes connus lors de l’introduction et ramenés en base 100 à des fins de comparaison de l’évolution du chiffre d’affaires.

Comme on peut le constater, même si ces entreprises avaient déjà atteint des niveaux d’activité conséquents (le chiffre d’affaires de Facebook au moment de son introduction est tout de même de près de 4 milliards de dollars), leur croissance explose postérieurement à l’introduction, validant l’intuition des investisseurs.

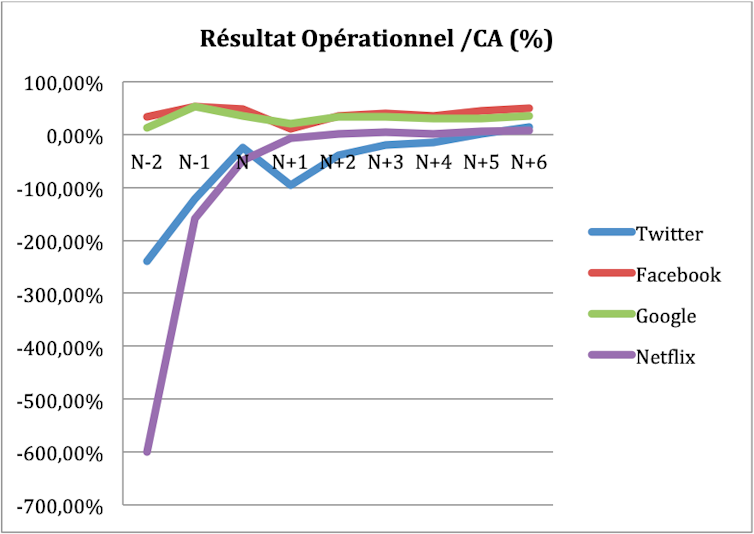

Les profils en termes de marge d’exploitation sont eux très différents. Facebook et Google avaient déjà des marges très confortables au moment de l’introduction (respectivement près de 50 % et environ 35 %), et celles-ci sont toujours les mêmes six ans plus tard. Quant à Netflix et Twitter, ces sociétés ne sont parvenues à dégager une marge opérationnelle positive que respectivement 2 ans et 5 ans plus tard, toutes les deux dans des proportions beaucoup plus faibles (respectivement 7,5 % et 14,9 %). Toutefois, il faut souligner que leur niveau d’activité était lui aussi beaucoup plus modeste lors de l’introduction (chiffre d’affaires respectif de 76 et 317 millions de dollars).

Des entreprises au profil de risque accru

Si on compare ces résultats aux profils de Lyft, Pinterest et Uber, on peut se demander si ces entreprises et surtout les investisseurs ne font pas preuve d’un optimisme trop important, en particulier dans le cas des deux compagnies de VTC. Elles ont déjà un niveau d’activité important (plus de 11 milliards de dollars de chiffre d’affaires pour Uber) et pour autant dégagent toujours des marges opérationnelles très négatives qui ne pourront pas devenir positives avant vraisemblablement plusieurs années – si elles y parviennent. En outre, le champ de leur activité est plus réduit (VTC, échanges de photos) et extrêmement concurrentiel, même si Uber par exemple cherche à diversifier son portefeuille d’activité (Uber Eats, Uber Freight).

La soif des investisseurs voulant être sûrs de "rentrer" le plus tôt possible dans le futur Google ou Facebook rencontrant l’appétit des dirigeants – fondateurs et celui des investisseurs passés qui souhaitent réaliser leur plus value poussent-ils au crime ? L’avenir nous dira si la formule de Warren Buffet est vérifiée :

« Dans une opération, il y a toujours un pigeon ; si vous ne savez pas qui c’est, c’est certainement vous ! »

Mais il est incontestable que le niveau de risque des introductions des valeurs Internet s’est récemment accru.![]()

Jérôme Caby, professeur des Universités, IAE Paris – Sorbonne Business School

Cet article est republié à partir de The Conversation sous licence Creative Commons. Lire l’article original.

Commentaires

Connectez-vous à votre compte franceinfo pour participer à la conversation.